Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) vừa có báo cáo thị trường trái phiếu doanh nghiệp tháng 12/2021, theo đó, thống kê dữ liệu công bố đến ngày 1/1/2022 của Sở Giao dịch Chứng khoán Hà Nội và Ủy ban chứng khoán Nhà nước, có tổng cộng 80 đợt phát hành trái phiếu riêng lẻ trong tháng 12 với tổng giá trị phát hành 65.757 tỷ đồng.

Ngân hàng và bất động sản là hai nhóm ngành phát hành khối lượng trái phiếu lớn nhất với giá trị lần lượt đạt 46.926 tỷ đồng và 9.538 tỷ đồng, chiếm 71,36% và 14,5% tổng giá trị phát hành của tháng.

Trước đó, trong tháng 11/2021, Bất động sản là nhóm ngành dẫn đầu về tổng giá trị phát hành với 8,476 tỷ đồng, chiếm 42% tổng giá trị phát hành của tháng và trong đó có khoảng 59% trái phiếu phát hành bảo đảm bằng cổ phiếu hoặc không có tài sản bảo đảm.

Sau Bất động sản, Ngân hàng là nhóm ngành xếp thứ 2 về tổng giá trị phát hành với 7,950 tỷ đồng, chiếm 39% tổng giá trị phát hành trong tháng. Trong đó, NH TMCP Đông Nam Á (SeABank) dẫn đầu với 5 đợt phát hành trái phiếu có tổng giá trị 2,000 tỷ đồng, lãi suất 3.7%/năm, kỳ hạn 3 năm.

Như vậy, đến tháng 12/2021, nhóm ngân hàng đã “soán ngôi” bất động sản, dẫn đầu lượng phát hành trái phiếu trong tháng 12/2021.

Trong nhóm ngân hàng, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, Mã: VPB) có 6 đợt phát hành trái phiếu với tổng giá trị 9.970 tỷ đồng nhằm tăng vốn hoạt động; hay như Ngân hàng TMCP Quốc Tế Việt Nam phát hành 9.000 tỷ đồng tỷ đồng trái phiếu có kỳ hạn 3-7 năm.

Đối với nhóm bất động sản, các doanh nghiệp có giá trị phát hành lớn như CTCP Đầu Tư SunValley (3.560 tỷ đồng), CTCP Bách Hưng Vương (2.980 tỷ đồng), CTCP Wealth Power (2.880 tỷ đồng), Vinhomes (2.280 tỷ), Sovico (1.000 tỷ), Sunshine AM (1.000 tỷ), Golf Long Thành (1.000 tỷ), Sunbay Ninh Thuận (800 tỷ), Phát Đạt (775 tỷ),...

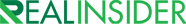

Đáng chú ý, nhóm Sun Valley, Bách Hưng Vương và Wealth Power đã phát hành tổng cộng gần 10.000 tỷ đồng giai đoạn gần đây và những doanh nghiệp này đều có mối liên hệ mật thiết với Tân Hoàng Minh - tập đoàn bất động sản trúng thầu khu đất Thủ Thiêm với mức giá kỷ lục.

VBMA cũng cho biết, trong năm 2021 có tổng cộng 964 đợt phát hành TPDN trong nước, trong đó có 937 đợt phát hành riêng lẻ với tổng giá trị khoảng 570 nghìn tỷ đồng (chiếm 95.8% tổng GTPH), 23 đợt phát hành ra công chúng giá trị 26.34 nghìn tỷ (chiếm 4.6% tổng GTPH) và 4 đợt phát hành trái phiếu ra thị trường quốc tế tổng giá trị 1.425 tỷ USD.

Nhóm ngân hàng thương mại dẫn đầu về giá trị phát hành với tổng khối lượng phát hành 223.01 nghìn tỷ đồng, có 55.3 nghìn tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 25%), 73% trái phiếu phát hành kỳ hạn ngắn 2-4 năm.

Một số ngân hàng có khối lượng phát hành đáng chú ý trong năm như NH TMCP Việt Nam Thịnh Vượng (17,030 tỷ đồng), NH TMCP Sài Gòn- Hà Nội (13,350 tỷ đồng). Trong nhóm ngân hàng, tháng 12 là thời điểm phát hành nhiều nhất với tổng giá trị 46,926 tỷ đồng (chiếm trên 1/5 tổng KL phát hành của cả năm 2021).

Nhóm bất động sản đứng ở vị trí thứ 2 với tổng giá trị phát hành đạt 214.44 nghìn tỷ đồng, chiếm 36%. Trong đó có khoảng có khoảng 29% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8%-13%/năm, bên cạnh đó có một vài doanh nghiệp có mức lãi suất phát hành chỉ ở mức khoảng 5%-6%/năm. Kỳ hạn 1-3 năm chiếm phần lớn giá trị phát hành trong năm với 142,389 tỷ đồng, chiếm 67.33%.

Trong năm 2021, có 4 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của Công ty Cổ phần Bất động sản BIM (200 triệu USD) và trái phiếu chuyển đổi của Novaland (300 triệu USD), trái phiếu bền vững của Vinpearl (425 triệu USD).